QuantumScape Corporation Aktie 58478497 / US74767V1098

| Kurse + Charts + Realtime | News + Analysen | Fundamental | Unternehmen | zugeh. Wertpapiere | Aktion | |

|---|---|---|---|---|---|---|

| Kurs + Chart | Chart (gross) | News + Adhoc | Bilanz/GuV | Termine | Strukturierte Produkte | Portfolio |

| Times + Sales | Chartvergleich | Analysen | Schätzungen | Profil | Trading-Depot | Watchlist |

| Börsenplätze | Realtime Push | Kursziele | Dividende/GV | |||

| Historisch | Analysen | |||||

| IPO durch die Hintertür |

10.04.2022 17:04:00

|

Falsche Versprechungen in der Kritik: Wie die US-Börsenbehörde SEC SPAC-Anleger schützen will

In den vergangenen zwei Jahren war der Trend um Akquisitionszweckunternehmen (SPACs) aus dem Marktgeschehen nicht mehr wegzudenken. Nun äussert die US-Börsenbehörde SEC Kritik an den Unternehmenshüllen - und schlägt härtere Regeln zum Schutz der Anleger vor.

• SPAC-Trend geht seitdem zurück

• SEC-Gesetzesvorschlag soll SPAC-Investoren schützen

Starkes Jahr 2021 für SPAC-Börsengänge

Das Börsenjahr 2020 stand ganz im Zeichen von Börsengängen mittels Special Purpose Acquisition Companies (SPACs). Die bereits börsennotierten Unternehmenshüllen haben sich in der Regal auf eine Branche festgelegt und suchen dann ein dazu passendes Übernahmeziel, das den Weg an die Börse anstrebt. So kann der Börseninteressent seine Anteile unkompliziert und ohne bürokratischen Aufwand handeln lassen. Wie Untersuchungen der US-Grossbank Goldman Sachs zeigen, war die IPO-Alternative so beliebt, dass sie sogar traditionelle Börsengänge überholte. "Mehr als die Hälfte der US-Börsengänge im Jahr 2020 erfolgten über SPACs", so der Analyst Philipp Möbius in einem Textbeitrag des Instituts. Und das Jahr 2021 stand seinem Vorgänger in nichts nach: NASDAQ-Stratege Phil Mackintosh liess Anfang des Jahres Revue passieren und hielt fest, dass es in den USA 2021 zu 613 SPAC-Listungen kam, die insgesamt 145 Milliarden US-Dollar einbrachten - und damit 91 Prozent mehr als noch 2020.

Zu den bekanntesten SPAC-Börsengängen der letzten Jahre gehört der Elektro-Lkw-Hersteller Nikola.

SPAC-Trend bereits vorbei?

Mittlerweile scheint der Trend um die Börsenmäntel jedoch an Fahrt verloren zu haben, wie die Nachrichtenagentur Bloomberg schreibt. So haben Stand Ende März nur 46 Unternehmen den Weg an die Börse mittels SPAC-Fusion gefunden und damit 8,9 Milliarden US-Dollar eingenommen, wie auf Daten der Agentur zurückgeht. Im Vorjahreszeitraum seien bereits 279 Zusammenschlüsse verzeichnet worden, die 93 Milliarden US-Dollar schwer waren.

Und auch der langfristige Erfolg von SPACs sei fraglich, wie der De-SPAC Index des Anbieters Herculoid Group beweisen soll. Der Index enthält 25 der grössten SPAC-Unternehmen, die an der NYSE oder der NASDAQ gelistet sind und einen Mindestmarktwert von 145 Milliarden US-Dollar mitbringen. Dazu zählen laut Index-Verwalter DraftKings, Virgin Galactic, QuantumScape, Lucid und SoFi. Seit dem Start des Index im April 2020 ging es bereits um 61,3 Prozent abwärts, in den letzten zwölf Monaten schlägt ein Minus von 54,7 Prozent zu Buche.

SEC schlägt strengere SPAC-Gesetze vor

Nun könnten zusätzliche Herausforderungen auf das Geschäft um Akquisitionszweckunternehmen zukommen. So stellte die US-Wertpapieraufsicht SEC ein Gesetzes-Paket vor, das den Umgang mit SPACs umfassend klären soll. Dieses soll die Art und Weise einschränken, wie die Börsenhüllen die Zukunft der Übernahmeziele einschätzen. So seien die Prognosen für diese in der Vergangenheit oftmals übertrieben zuversichtlich ausgefallen, um Investoren von einem Einstieg in den SPAC-Merger zu überzeugen, wie Bloomberg berichtet. Die neue Verordnung der SEC soll nun aber verdeutlichen, dass Anleger gegen die Zweckgesellschaften klagen können, wenn Prognosen für Börsenkandidaten geschönt wurden.

Angleichung an traditionelle Börsengänge

So müssen etwa Informationen über Interessenskonflikte und Sponsoren offengelegt werden, und zwar mit ausreichendem Abstand zu Abstimmungs-, Investitions- oder Rücknahmeentscheidungen, wie der Leiter der Behörde, Gary Gensler, in einer Stellungnahme schrieb. Damit sollen die Anforderungen an die SPACs denen eines "traditionellen" Börsengangs angeglichen werden. Darüber hinaus sollen Formulierungen nicht zu optimistisch gewählt werden, um Investoren keine Versprechen über zukünftige Meilensteine zu machen, die dann nicht eingehalten werden können. Auch müssten Gatekeeper und Emittenten, die an dem SPAC-Merger beteiligt sind, im Zweifelsfall zur Verantwortung gezogen werden, um gegen Betrug vorzugehen und korrekte Informationen zu gewährleisten. "Ich freue mich, diesen Vorschlag zu unterstützen, da er, wenn er angenommen wird, die Offenlegung, die Marketingstandards und die Pflichten der Marktteilnehmer bei SPACs stärken und dazu beitragen würde, dass die Anleger in diesen Vehikeln einen ähnlichen Schutz geniessen wie bei Investitionen in traditionelle Börsengänge", so Gensler.

Die Abstimmung über die am 30. März vorgeschlagenen Verordnungen soll nach einer 60-tägigen Frist, die für öffentliche Anmerkungen genutzt werden kann, erfolgen, wie das Wirtschaftsmagazin "Forbes" berichtet.

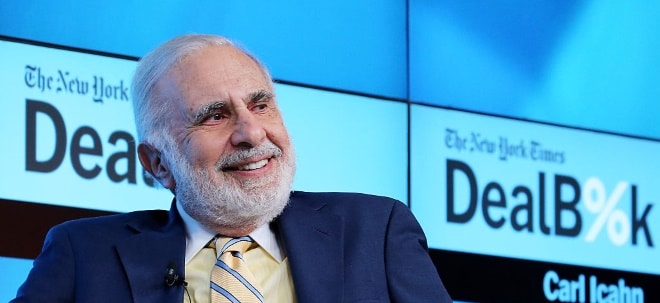

Gensler ist bekannter SPAC-Kritiker

Bereits in der Vergangenheit äusserte sich Gensler kritisch über die zahlreichen Börsengänge mittels Unternehmenshüllen. "Gegenwärtig glaube ich, dass die investierende Öffentlichkeit nicht den gleichen Schutz wie bei traditionellen Börsengängen und SPACs erhält", so der Leiter der Behörde im Oktober 2021 in einer Rede auf der Konferenz der Healthy Markets Association in Washington, D.C. Darüber hinaus nannte Gensler laut "Intelligize" Falschinformationen, Betrug und Konflikte als mögliche Risiken eines Einstiegs bei einem SPAC-Merger. Nicht nur werden die Börsenkandidaten nicht annähernd so genau überprüft, wie es bei einem traditionellen Börsengang der Fall ist, auch herrsche ein Ungleichgewicht zwischen unterschiedlichen Arten von Investoren. "Es gibt Konflikte zwischen den Anlegern, die abstimmen und sich dann auszahlen lassen, und den Anlegern, die das Geschäft durchziehen - man könnte sie als 'Einlöser' und 'Verbleibende' bezeichnen", so Gensler. Bereits damals forderte der ehemalige Vorsitzende der Commodity Futures Trading Commission strengere Regeln für SPAC-Unternehmen.

Redaktion finanzen.ch

Weitere Links:

Nachrichten zu QuantumScape Corporation

|

21.10.25 |

Ausblick: QuantumScape stellt Zahlen zum jüngsten Quartal vor (finanzen.net) | |

|

22.07.25 |

Ausblick: QuantumScape gewährt Anlegern Blick in die Bücher (finanzen.net) |

Analysen zu QuantumScape Corporation

Kommt 2025 der grosse KI-Crash? Tim Schäfer über Nvidia, OpenAI & die Parallelen zu 1929

Könnte der aktuelle KI-Boom an den Börsen in einen Crash münden – ähnlich wie 1929 oder zur Dotcom-Blase? 📉💻

In diesem spannenden Gespräch mit Tim Schäfer sprechen wir über Parallelen zum historischen Börsencrash, die massive Überbewertung vieler Tech- und KI-Aktien wie Nvidia, Palantir oder Microsoft – und was das für Langfristanleger bedeutet. Ist der Hype finanziell überhaupt noch tragbar? Wie positionieren sich Insider und Grossinvestoren wie Warren Buffett oder Peter Thiel?

💬 Welche Risiken birgt der aktuelle KI-Hype?

💬 Was sagen Insiderverkäufe und Bewertungen über die Marktlage?

💬 Wie sollte man sich als Privatanleger jetzt aufstellen?

Ein Interview für alle, die sich fragen: Ist das noch Wachstum oder schon Wahnsinn?

👉🏽 https://bxplus.ch/wall-street-live-mit-tim-schaefer/

Inside Trading & Investment

Mini-Futures auf SMI

Meistgelesene Nachrichten

Top-Rankings

Börse aktuell - Live Ticker

SMI und DAX schliessen stärker -- US-Handel endet mit Gewinnen -- Asiens Börsen am Montag letztlich höher -- Feiertag in JapanDer heimische Aktienmarkt tendierte am Montag fester, während auch das deutsche Börsenbarometer Zuschläge verbuchte. An den US-Börsen ging es aufwärts. In Fernost waren zum Wochenbeginn überwiegend Gewinne zu erkennen.